Как начать стейкинг Ethereum в 2026: пошаговый гайд для тех, кто устал от трейдинга

Ты купил ETH полгода назад. Курс прыгал от $2000 до $4000 и обратно. Трейдинг выматывает, волатильность съедает нервы. Продавать не хочется — веришь в долгосрочный рост. Но держать просто так, пока монета лежит мёртвым грузом — обидно.

Есть способ зарабатывать на ETH без трейдинга. Стейкинг — 2.4-3.4% годовых в ETH, пока ты спишь. Без графиков, без стресса, без попыток угадать движение рынка.

В этой статье — 4 проверенных способа начать стейкинг Ethereum. От 0.01 ETH до любых сумм. С пошаговыми инструкциями, расчётом реальной доходности и честным разбором рисков. Все цифры — актуальные на январь 2026.

Что такое стейкинг Ethereum и почему это работает

После перехода Ethereum на Proof-of-Stake (сентябрь 2022) сеть работает на валидаторах — узлах, которые подтверждают транзакции. Чтобы стать валидатором, нужно заблокировать 32 ETH (~$80,000).

Взамен валидаторы получают награды — новые ETH, которые эмитируются сетью. Примерно 2-3.5% годовых от суммы стейкинга.

Проблема: у большинства нет 32 ETH и технических навыков, чтобы запустить свой валидатор.

Решение: пулы стейкинга. Ты кладёшь любую сумму ETH, протокол объединяет средства от тысяч пользователей, запускает валидаторы, награды распределяются пропорционально вкладу.

Главное преимущество: твои ETH работают, пока ты держишь их. Курс вырастет с $2500 до $5000 — заработаешь на росте. Плюс получишь 2-3.5% годовых в ETH поверх этого.

Почему не трейдинг?

Типичная история трейдера:

- Купил ETH по $2800

- Продал по $3200 (+14%)

- Курс вырос до $4000 — пропустил ещё +25%

- Купил обратно по $3800 (дороже, чем продал)

- Курс упал до $3000 — минус 21%

- Итого: потратил месяц на графики, заработал 0%

Стейкинг:

- Купил ETH по $2800

- Положил в стейкинг

- Через год: курс $3500 (+25%), плюс 3% годовых в ETH

- Итого: +28%, ноль усилий

Стейкинг не даёт x2 за месяц. Но он даёт предсказуемый доход без стресса и риска слить депозит на эмоциях.

4 способа начать стейкинг Ethereum

1. Lido — самый популярный вариант (2.40% годовых)

Децентрализованный протокол liquid staking. Ты кладёшь ETH, получаешь stETH (токен-квитанция), который можешь использовать дальше в DeFi.

Минимальная сумма: От 0.01 ETH (~$25)

Доходность: 2.40% годовых в ETH (данные DeFiLlama, январь 2026)

Как работает:

- Заходишь на stake.lido.fi

- Подключаешь MetaMask

- Вводишь сумму ETH → Stake

- Получаешь stETH в соотношении 1:1

- Награды начисляются автоматически (баланс stETH растёт каждый день)

Главная фишка — liquid staking:

stETH можно использовать, пока он в стейкинге:

- Положить в Aave/Morpho под дополнительные проценты (3-5% годовых)

- Использовать как залог для займов

- Обменять обратно на ETH в любой момент (через DEX типа Curve)

Пример комбо-стратегии:

- Стейкаешь 1 ETH в Lido → получаешь 1 stETH (2.4% годовых)

- Кладёшь 1 stETH в Aave → получаешь ещё 4% годовых

- Итого: 6.4% годовых в ETH + рост курса ETH

Риски:

- Смарт-контракт (Lido аудирован 15+ раз, но риск не ноль)

- Depeg stETH от ETH (может торговаться 0.98-1.02 ETH, обычно 0.99-1.01)

- Slashing (если валидаторы Lido ошибутся — можешь потерять до 1-2% стейка, но за всю историю не было)

Комиссия протокола: 10% от наград (ты получаешь 90%, Lido забирает 10% на операторов валидаторов)

Для кого:

- Новички (самый простой способ)

- Те, кто хочет использовать stETH в DeFi

- Любые суммы от $25

Плюсы: Ликвидность (можешь продать stETH в любой момент), простота, самый большой TVL ($27B+)

Минусы: Централизация (Lido контролирует ~30% всех стейкнутых ETH в сети — это риск для децентрализации Ethereum). Доходность ниже конкурентов.

2. Rocket Pool — лучшая доходность среди децентрализованных (3.37% годовых)

Децентрализованный протокол стейкинга с акцентом на безопасность сети Ethereum (не даёт одному протоколу контролировать больше 33% валидаторов).

Минимальная сумма: От 0.01 ETH (~$25)

Доходность: 3.37% годовых в ETH (данные DeFiLlama, январь 2026) — самая высокая среди децентрализованных протоколов

Как работает:

- Заходишь на stake.rocketpool.net

- Подключаешь MetaMask

- Stake ETH → получаешь rETH

- Награды автоматически начисляются (курс rETH к ETH растёт)

Отличие от Lido:

- rETH — не 1:1 с ETH. Например, 1 rETH = 1.08 ETH (курс растёт со временем, это и есть твои награды)

- Более децентрализован: любой может запустить ноду с 16 ETH (у Lido — строгий отбор операторов)

- Доходность ВЫШЕ, чем у Lido (+0.97% годовых)

Почему доходность выше: Rocket Pool использует более эффективную модель распределения наград между операторами нод и стейкерами. Операторы вкладывают свои 16 ETH + берут 16 ETH из пула → делят награды 50/50, но комиссия протокола ниже.

Риски:

- Те же, что у Lido (смарт-контракт, slashing)

- Меньше ликвидность для обмена rETH обратно на ETH (на DEX может быть спред 0.5-1%)

Комиссия протокола: 15% от наград (85% тебе, 15% операторам нод)

Для кого:

- Те, кто переживает за децентрализацию Ethereum

- Хочет максимальную доходность среди надёжных протоколов

- Любые суммы от $25

Плюсы: Более децентрализован, философски правильнее для экосистемы Ethereum, ВЫШЕ доходность, чем у Lido

Минусы: Меньше ликвидность (TVL $4B против $27B у Lido), rETH не так широко принимается в DeFi (но Aave, Curve поддерживают)

3. Frax — для тех, кто любит выжимать максимум (2.80% годовых)

Протокол liquid staking от Frax Finance с умной двухтокенной моделью. Ты кладёшь ETH, получаешь frxETH (ликвидный токен 1:1 к ETH), а потом переводишь его в sfrxETH — vault, который аккумулирует весь staking yield.

Минимальная сумма: От 0.01 ETH (~$25), но комфортнее от 0.1 ETH (газ)

Доходность: 2.80% годовых в ETH (данные DeFiLlama, январь 2026)

Как работает:

- Заходишь на app.frax.finance → Frax Ether

- Подключаешь MetaMask

- Вводишь ETH → Mint frxETH (получаешь frxETH 1:1)

- Переходишь во вкладку sfrxETH → Deposit frxETH

- Получаешь sfrxETH (курс к frxETH растёт — это твои награды)

Главная фишка — двухтокенная модель с концентрацией дохода:

- frxETH — просто ликвидная обёртка ETH, сам по себе не приносит награды. Удобен для DeFi: LP, lending, трейдинг

- sfrxETH — vault (стандарт ERC-4626), куда идёт весь staking yield от валидаторов Frax (блоки + priority fees + MEV)

Если много frxETH остаётся "вне vault" (в пулах, на биржах, в Fraxlend), то весь доход делится только между держателями sfrxETH. APY может быть выше, чем у конкурентов, особенно когда staking ratio низкий или MEV высокий. Сейчас разница сжалась, но это всё равно одна из самых оптимизированных систем.

sfrxETH можно использовать в DeFi:

- Дать ликвидность в Curve (frxETH/sfrxETH пулы)

- Залог в Fraxlend или других lending-протоколах

- Интеграции в Pendle, Reserve, Concrete

- На Fraxtal (L2 от Frax) — дешёвый газ

Риски:

- Смарт-контракт (Frax аудирован много раз, включая Sherlock, но протокол моложе Lido/Rocket Pool)

- Depeg frxETH/sfrxETH от ETH (обычно держится 0.99-1.01, но в стрессах может быть шире)

- Slashing (валидаторы Frax — профессиональные, за историю без серьёзных инцидентов)

- Двухтокенная модель чуть сложнее для новичков (нужно понимать frxETH vs sfrxETH)

Комиссия протокола: 10% от наград (8% на протокол/операторов + 2% на страховой фонд) → ты получаешь ~90%, как в Lido

Для кого:

- Те, кто хочет выжать максимум из staking (особенно если frxETH unstaked много)

- Пользователи экосистемы Frax (Fraxtal, Fraxlend, Curve пулы)

- Средние и крупные суммы (от 0.1 ETH комфортно)

- Любители DeFi-композитинга (sfrxETH + Pendle, vaults)

Плюсы: Умный дизайн с концентрацией yield, хорошая интеграция в DeFi, потенциал роста APY

Минусы: Двухэтапный процесс (сложнее для новичков), меньше TVL ($216M против $27B у Lido), зависимость от staking ratio

Почему не выше в рейтинге: Frax — это не самый большой LST по TVL, но один из самых умных по механике. Если staking yield на Ethereum вырастет (больше транзакций, MEV, апгрейды типа Pectra), sfrxETH может снова обогнать конкурентов за счёт концентрации дохода. Пока что — надёжный средний вариант для тех, кто понимает что делает.

4. Binance / Coinbase — централизованный стейкинг (2.48-2.92% годовых)

Стейкинг через биржу. Ты переводишь ETH на биржу, включаешь стейкинг, биржа делает всё за тебя.

Минимальная сумма:

- Binance: от 0.0001 ETH (~$0.25)

- Coinbase: от 0.01 ETH (~$25)

Доходность (данные DeFiLlama, январь 2026):

- Binance (WBETH): 2.48% годовых

- Coinbase (CBETH): 2.92% годовых

Как работает:

- Заходишь в раздел Earn / Staking на бирже

- Выбираешь ETH Staking

- Указываешь сумму → Confirm

- Награды начисляются автоматически на баланс биржи

Особенность:

- Проще некуда: 3 клика, не нужен MetaMask, мосты, DeFi

- Награды сразу в ETH на балансе (можешь продать или вывести)

- Но: ты доверяешь бирже свои деньги (помнишь FTX?)

Почему Coinbase выше Binance: Coinbase забирает меньшую комиссию (~20% против ~25% у Binance). Плюс Coinbase больше фокусируется на институциональных клиентах — им важнее репутация надёжного провайдера стейкинга.

Риски:

- Высокий: Биржа может заморозить средства, обанкротиться, быть взломанной

- KYC/AML: биржа знает всё о тебе, может заблокировать аккаунт

- Доходность ниже, чем у DeFi-протоколов

Комиссия:

- Binance: ~25% от наград

- Coinbase: ~20% от наград

Для кого:

- Абсолютные новички, кто боится DeFi

- Те, кто уже держит ETH на бирже и лень переводить

- Маленькие суммы (меньше $100)

Плюсы: Максимально просто, не нужен MetaMask

Минусы: Доходность ниже, риск биржи, централизация, KYC

Сравнительная таблица (актуальные данные январь 2026)

| Протокол | Доходность | TVL | Мин. сумма | Ликвидность | Риск | Сложность | Для кого |

|---|---|---|---|---|---|---|---|

| Rocket Pool | 3.37% | $4B | 0.01 ETH | Средняя (rETH) | Низкий | Простая | Лучшая доходность + децентрализация |

| Coinbase | 2.92% | $369M | 0.01 ETH | Высокая (биржа) | Высокий | Очень простая | Новички на биржах |

| Frax | 2.80% | $216M | 0.01 ETH | Средняя (sfrxETH) | Средний | Средняя | Умная механика для опытных |

| Binance | 2.48% | $10B | 0.0001 ETH | Высокая (биржа) | Высокий | Очень простая | Держишь ETH на Binance |

| Lido | 2.40% | $27B | 0.01 ETH | Высокая (stETH) | Низкий | Простая | Нужен stETH для DeFi |

Вывод из таблицы: Если хочешь максимальную доходность — Rocket Pool. Если важна максимальная ликвидность stETH для DeFi — Lido. Если любишь оптимизировать — Frax.

Как выбрать: обновлённая блок-схема

Шаг 1: У тебя есть MetaMask и опыт DeFi?

- Нет → Coinbase (лучше, чем Binance по доходности)

- Да → Шаг 2

Шаг 2: Что важнее — доходность или ликвидность stETH для DeFi?

- Доходность → Rocket Pool (3.37%, самая высокая среди надёжных)

- Ликвидность stETH → Lido (2.40%, но stETH принимается везде)

Шаг 3: Готов разобраться в двухтокенной модели ради умной механики?

- Да + хочешь экспериментировать → Frax (2.80%, концентрация yield)

- Нет → Rocket Pool

Шаг 4: Переживаешь за централизацию Ethereum?

- Да → Rocket Pool (поддержи децентрализацию + лучшая доходность)

- Нет → Выбирай по доходности

Пошаговый гайд: стейкинг через Rocket Pool (лучшая доходность)

Что понадобится:

- MetaMask (или другой Web3 кошелёк)

- ETH на кошельке (минимум 0.01 ETH + ~$3-5 на gas)

- 5 минут времени

Шаг 1: Подготовь кошелёк

- Установи MetaMask (metamask.io)

- Создай кошелёк (сохрани seed-фразу в безопасном месте — не в облаке!)

- Переведи ETH на кошелёк (с биржи или купи через Moonpay/Transak прямо в MetaMask)

Шаг 2: Подключись к Rocket Pool

- Открой stake.rocketpool.net

- Нажми "Connect Wallet" → выбери MetaMask

- Подтверди подключение в MetaMask

Шаг 3: Застейкай ETH

- Введи сумму ETH (например, 0.5 ETH)

- Проверь exchange rate (например, 1 ETH = 0.925 rETH)

- Нажми "Stake" → подтверди транзакцию в MetaMask

- Подожди 10-30 секунд

Стоимость газа: $2-10 (зависит от загрузки Ethereum, ночью дешевле)

Шаг 4: Получи rETH

- После подтверждения увидишь rETH на балансе MetaMask

- Если не видишь — добавь токен вручную:

- Contract address:

0xae78736Cd615f374D3085123A210448E74Fc6393 - Symbol: rETH

- Decimals: 18

Шаг 5: Отслеживай награды

- Зайди на stake.rocketpool.net → увидишь баланс rETH

- Курс rETH к ETH растёт (это твои награды)

- Например: сегодня 1 rETH = 1.080 ETH, через месяц 1 rETH = 1.083 ETH

Шаг 6 (опционально): Используй rETH в DeFi

Вариант A: Положи в Aave для дополнительных процентов

- Зайди на app.aave.com

- Supply rETH → получаешь 3-4% годовых поверх стейкинга

- Итого: 3.37% (Rocket Pool) + 3.5% (Aave) = 6.87% годовых

Вариант B: Добавь в пул ликвидности Curve

- Зайди на curve.fi

- Найди пул rETH/ETH

- Добавь ликвидность → получишь LP-токены

- Доходность: 4-7% годовых (но есть impermanent loss)

Как вывести ETH обратно (unstake)

Через Rocket Pool:

Вариант 1: Обмен через DEX (мгновенно)

- Зайди на Curve.fi, Uniswap или 1inch

- Обменяй rETH на ETH

- Получишь чуть меньше, чем по курсу (спред 0.3-0.8%)

- Плюс: мгновенно. Минус: теряешь на спреде

Вариант 2: Официальный unstake (1-7 дней)

- Зайди на stake.rocketpool.net

- Unstake → укажи сумму rETH

- Подожди 1-7 дней (очередь на вывод, зависит от ликвидности)

- Получаешь ETH по текущему курсу rETH

- Плюс: без потерь на спреде. Минус: долго

Через Lido:

Аналогично — или через DEX (Curve, спред 0.1-0.5%), или через официальный unstake на stake.lido.fi/withdrawals (2-5 дней).

Через Frax:

- Быстро: Обменяй sfrxETH → frxETH (мгновенно на сайте Frax), потом frxETH → ETH через Curve (спред 0.2-0.6%)

- Медленно: Unstake через официальный механизм (2-7 дней, без потерь)

Через Binance / Coinbase:

Просто продай или выведи ETH с биржи. Мгновенно.

Риски стейкинга: о чём молчат блогеры

1. Slashing (потеря части стейка)

Если валидатор работает неправильно (двойное подписание, оффлайн больше суток) — сеть штрафует его, забирая часть стейка.

Сколько можешь потерять: 0.1-1% в худшем случае (вплоть до 100% в экстремальных ситуациях, но за всю историю ETH 2.0 не было)

Защита:

- Lido/Rocket Pool/Frax используют профессиональных операторов

- За всю историю Lido, Rocket Pool и Frax — 0 slashing-событий

- Но риск не ноль

2. Смарт-контракт риск

Протокол может быть взломан. Lido аудирован 15+ раз, Rocket Pool — 10+ раз, Frax — многократно (Sherlock и другие), но новые эксплойты находят даже в старых контрактах.

Решение: Не стейкай все ETH в один протокол. Раздели между Rocket Pool (60%) + Lido (40%) для диверсификации.

3. Depeg liquid staking токенов

stETH, rETH, frxETH, sfrxETH могут торговаться не по курсу к ETH. Например, во время паники май 2022 (крах Terra) stETH падал до 0.93 ETH.

Почему это происходит: Паника → все продают → спрос падает → цена падает.

Решение: Если не планируешь продавать в ближайшие месяцы — игнорируй краткосрочные колебания. Долгосрочно курс всегда возвращается к паритету.

4. Централизация (особенно Lido)

Lido контролирует ~30% всех стейкнутых ETH. Если больше 33% — протокол теоретически может атаковать сеть.

Решение: Используй Rocket Pool вместо Lido (поддержи децентрализацию + получишь выше доходность).

5. Риск биржи (Binance/Coinbase)

Биржа может:

- Заморозить средства (KYC, AML)

- Обанкротиться (FTX показал, что даже топ-биржи падают)

- Быть взломанной

Решение: Не держи больше $1000-2000 на бирже. Основную сумму — в DeFi (Rocket Pool/Lido/Frax).

Вывод

Стейкинг Ethereum — способ зарабатывать на ETH без трейдинга. 2.4-3.4% годовых в ETH, пока ты держишь монету на долгосрок.

Моя рекомендация (обновлено на январь 2026):

- Хочешь максимальную доходность → Rocket Pool (3.37%, децентрализован, надёжен)

- Нужен stETH для DeFi-стратегий → Lido (2.40%, максимальная ликвидность и интеграция)

- Любишь умные механики и оптимизацию → Frax (2.80%, концентрация yield через двухтокенную модель)

- Боишься DeFi, новичок → Coinbase (2.92%, проще Binance, но риск биржи)

Главное: начни с малого (0.1-0.5 ETH), пощупай механику, потом масштабируй.

Ты уже стейкаешь ETH? Через какой протокол? Или только планируешь начать? Напиши в комментариях — разберу твою ситуацию.

Похожие статьи

Как работает DeFi (наконец-то понятно)

Разбираем децентрализованные финансы простым языком: что такое DeFi, чем отличается от банков, как работают смарт-контракты и блокчейн. Без технического жаргона.

Термины в крипте простыми словами. Перестань гуглить каждое слово

Ликвидность, свап, имперманент лосс — разбираем главные термины DeFi простыми словами. Перестань притворяться, что всё понял, и начни говорить на языке профи.

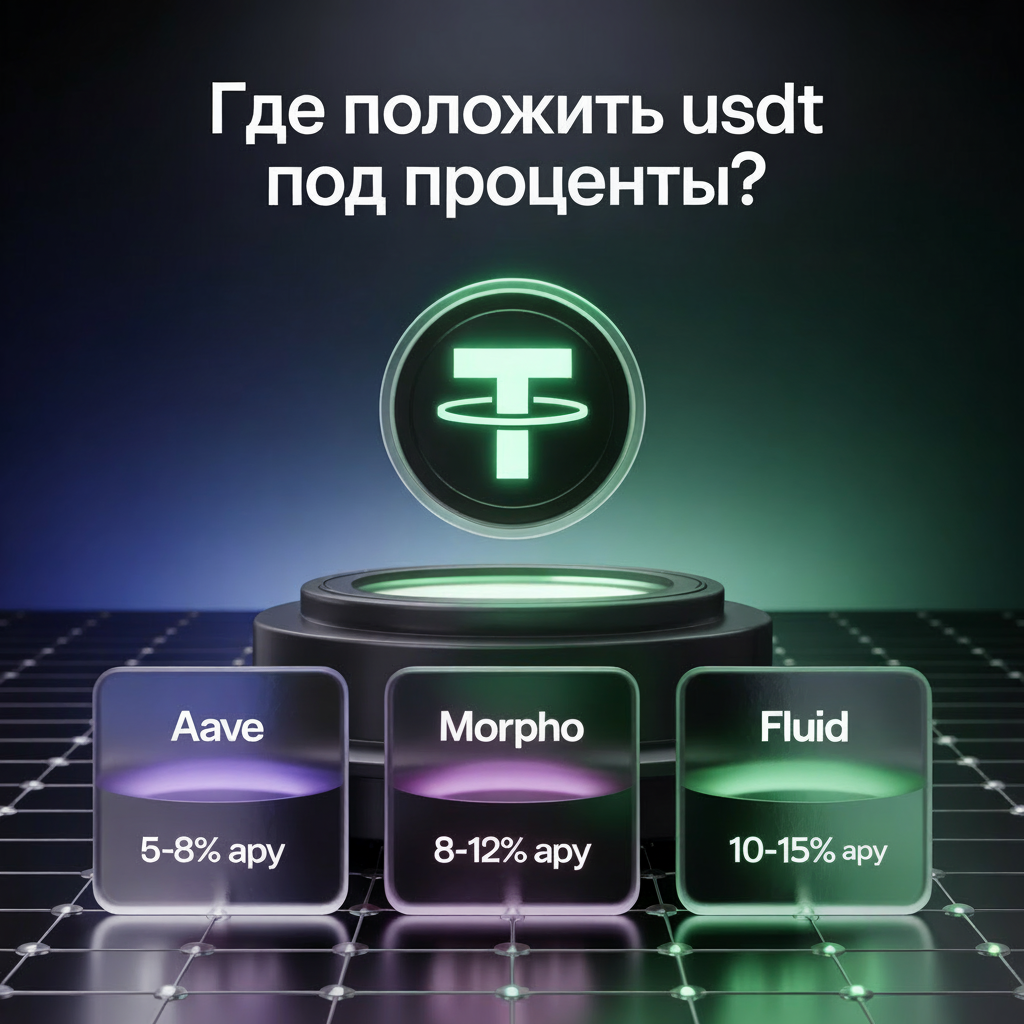

Где положить USDT под проценты: 3 безопасных протокола без риска скама

Разбираем Aave, Morpho и Fluid — 3 проверенные платформы для заработка на USDT от 5% до 15% годовых. Без хайпа, с анализом рисков и пошаговыми инструкциями.